令和5年10月1日よりインボイス制度が導入され、会社の経理担当者やご自身で会計処理を行っている個人事業主の方は、今後益々複雑になってくる経理処理について不安に思われる方が多いと考えられます。

今回の記事では、実際の現場で経理担当者やフリーランスなどの個人事業主の方から多く寄せられた疑問点について、Q&A形式でご紹介していきたいと思います。

Q1

免税事業者へ支払った場合には、どのような対応をすべきでしょうか。

A1

インボイス制度が導入された令和5年10月1日より、免税事業者への支払いは原則として仕入税額控除の適用を受けることが出来ません。

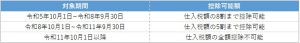

ただし、インボイス制度導入後、すぐに仕入税額控除が認められるのではなく、一定期間においては仕入税額控除の経過措置が設けられております。

下図をご参照ください。

よって、免税事業者に対する支払いがある場合、上記対象期間においては一定金額まで仕入税額控除が認められます。

事業者様の中には免税事業者との取引を行う場合には、取引金額を消費税分だけ値引き対応するといった事業者様もおります。

その様な場合には、控除可能額を考慮した値引額を設定する事が適切な対応であると考えられます。

注意点としては、過度な値下げは下請法や独占禁止法に違反することもあるので、注意が必要です。

Q2

売り手がこれまで負担していた振込手数料を、買い手が負担することになった場合にはどうすれば良いのでしょうか。

A2

インボイス制度が導入されると、売手がこれまで負担していた振込手数料については、原則として返還インボイスの交付が必要となります。

この返還インボイスの交付を回避する為に、売手側が取る方法として、買手に振込手数料を負担させる事が想定されます。

ただし、3万円未満の場合には、返還インボイスの交付は不要という特例が設けられております。

その為、返還インボイスの交付が不要となる特例について売手へ説明すれば、これまで同様に売手が振込手数料を負担した対応を継続してくれることも考えられます。

上記の様な対応を売手から求められた場合には、一度その旨を説明することをお勧めします。

Q3

毎月同額を支払っている事務所家賃などについて、取引の都度、請求書や領収書を受領していない場合、どのように対応すれば良いでしょうか。

A3

毎月同額を預金口座などから引き落としにより支払っている場合には、記載された契約書のまき直しを行うか、覚え書などを取り交わすことで、

適格請求書の記載項目を満たせば対応可能です。

適格請求書の記載項目としては、下記6項目を満たす必要がありますが、一つの書類のみで下記6項目全ての記載項目を満たす必要はなく、

複数の書類を合わせて全ての記載項目を満たしていれば、適格請求書の記載項目を満たすことになります。

①事業者の氏名及び適格請求書発行事業者の登録番号

②取引年月日

③取引内容

④税率ごとに合計した対価の額及び適用税率

⑤税率ごとの消費税額等

⑥請求書を受領する事業者の氏名

例えば、以下の図のように、契約書と通帳明細のセットにて適格請求書の記載項目を満たす、ということも考えられます。

今回はインボイス制度が導入されて、経理担当者の方から多く寄せられた質問事項についてご紹介させて頂きました。

インボイス制度が導入されてまだ間もない為、今後も多くお問い合わせを寄せられる事が想定されます。

ご不明な点がございましたら、是非弊社へご相談下さい。