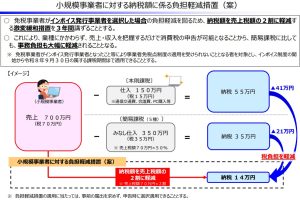

令和5年度税制改正大綱より、小規模事業者に対する納税額に係る激変緩和措置が設けられることになります。

具体的には、インボイス制度が開始される令和5年10月1日から令和8年9月30日の属する課税期間において、

免税事業者(基準期間における課税売上高が1,000万円以下である事業者)が、適格請求書発行事業者を選択した場合において、納税額を売上税額の2割に軽減する経過措置(以下「2割特例」)となっております。

下記「財務省のインボイス制度の改正案に関する資料」をご参照ください。

留意点としては、以下の通りです。

◆2割特例の適用対象期間

例えば、個人事業者が令和5年10月1日に登録をした場合、令和5年10月~12月までの申告分、令和6年分から令和8年分の合計4年分の申告が対象期間となります。

◆2割特例の適用対象者

適格請求書発行事業者の登録をしなければ、課税事業者にならなかった事業者が対象者となります。

よって、下記に該当する納税義務の免除の特例に係る消費税法の規定により、事業者免税点制度の適用を受けられないこととなる事業者はこの特例の対象外となります。

・基準期間における課税売上高が1,000万円を超える場合

・特定期間における課税売上高による納税義務の免除の特例

・新設法人の納税義務の免除の特例

・相続や合併があった場合、特定新規設立法人の納税義務の免除の特例 など

なお、「課税事業者選択届出を提出したものの、インボイス発行事業者の登録申請をしない場合は対象となるのか?」という疑問も想定されますが、インボイス発行事業者であることが2割特例の適用の条件であるとされています。

◆課税期間の特例の適用を受ける場合には2割特例の適用不可

課税期間を1月ないし3月などに分ける課税期間の特例の適用を受けている事業者の場合、

還付申告が前提となっていたり、十分な事務処理能力を有している事業者という事が前提である為、2割特例の対象外となります。

◆2割特例の計算方法

2割特例の計算方法は、非常にシンプルな計算方法となっており、「売上税額の2割」が納付税額となります。

この計算方法は、簡易課税と同じ計算であり、簡易課税制度の第2種事業(みなし仕入率80%)の方法を流用することとなります。

◆確定申告書に特例適用の旨を付記で適用可能

簡易課税のような事前の届出は不要で、確定申告書に2割特例の適用を受ける旨を付記するだけで適用が可能となります。

なお、一括比例配分方式を適用した場合の2年間継続適用の縛りもありません。

また、簡易課税を選択している場合であっても2割特例の適用が可能です。